【パートでFIRE計画】高収入じゃなくてもFIREを目指せる理由4つ

こんにちは、ムチコです。

私は現在パートタイマーですが、本気でFIREを目指してます。

FIREとは、Financial Independence, Retire Earlyのことで、それぞれの単語の頭文字を組み合わせたのがFIREです。

経済的自立+早期リタイアといった感じです。

FIREを達成すれば、生活のために働くことから解放されます。

仕事のせいで毎日が憂鬱という人にはFIRE後の生活に憧れるかもしれません。

- でも普通の会社員でFIREなんて無理だよ

- 年収1000万円くらいないとできないんじゃないの?

と思っている方へ。

非正規雇用で低収入な私でもFIREを目指せる理由について説明をしていきたいと思います。

FIREしたいと思っている人の背中を押せる内容になっていますので、ぜひ最後まで読んでください。

なぜFIREしたいのか

FIREしたい理由の一つに、自分の人生の大半を仕事だけに費やしたくないという気持ちがあります。

フルタイムで自分の嫌な仕事を続けていた頃は、とにかく仕事が嫌すぎて、休みの日でも仕事のせいで憂鬱な気分に支配されていました。

生活のために仕事をしなくてはならないのは分かる。

でも、今は仕事をするために生きていると言ってもいい状態になってるな。

そう思うと虚しくなりました。そして、仕事も続けられる限界に近かったので辞めました。

無職になり、ゆったりとした時間を過ごしながら今後の人生を考えた時。

仕事に追われずに、心穏やかに、自分の好きなことに費やせる時間を確保できるようにしたいと強く思ったんです。

これがFIREを目指すきっかけになったと思います。

簡単に言えば、とにかくあまり仕事したくないと。そういうことです。

理由1:目指しているのがサイドFIREだから

まず2つの理由からフルリタイアは諦めています。

まず2つの理由からフルリタイアは諦めています。

フルリタイアに必要な資産を築くことが難しい

無理とは言いません、ですがかなり難しいです。

リタイア後の私の生活費は多めに見て月20万円として年間で240万円を見込んでいます。

FIREするために必要な資産は、年間生活費の25倍で計算するため、私の場合だと6000万円になります。

べらぼうな額ですよね。

ですがサイドFIREは生活費を資産収入からと、労働収入でまなかうため、必要額は半額の3000万円で済むわけです。

それでもやっぱりべらぼうな額ですが、少しハードルが下がりますよね。

稼ぐ力を継続させて、自分を安心させたい

2年前に無職を半年やってみたことがあります。

無職生活に慣れてきた頃。

仕事から解放されたはずだったのですが、全く仕事をしないことによる謎の焦りは常に感じていたんです。

これは社会人生活を10年以上続けたが故の「習慣」からくるものなのか。

貯金を切り崩して資産が減る一方という「不安」からくるものなのか。

焦りの正体を「コレ!」とはっきり特定できませんが、仕事は少しでもしていると安心できたのは事実です。

なのでFIREしても働いていたい自分がいます。

仕事したくないからFIREを目指しはたずなのに、なんだか矛盾していますが、稼げる自分でありたいと思う気持ちも本音としてあります。

仮に計画通りにFIREできても、その後の生活が計画通りとは限りませんし。

なので稼ぐ力を持ち続けて磨いていた方が、自分の精神衛生上健康でいられる気がするので、リタイア後も少し働くつもりです。

理由2:基本生活費が低く抑えられているから

先ほどリタイア後の生活費を多めに見て月20万円と書きましたが、現在の生活費はもっと低いです。

毎月決まってかかる基本生活費内訳がこんな感じ。

・家賃

・食費

・日用品費

・水道・光熱費

・家のネット代

・二人で行く外食費

これら全てで毎月12万円かかりますが、二人で折半しているのでひとり6万円ちょっと。

ちなみにパート先で社会保険に加入しており、社会保険料は給与天引きとなっているのでここに含んでいません。

それ以外の月の支出として、

・車のガソリン代

・スマホ代

・保険料

・医療費

・被服費

・交通費

・美容院代

・その他こづかい

これが大体3〜5万円くらい。

それに加えて、年払いのものやイレギュラー支出として、

・各種税金

・車の維持費用

・車の修理費用

・サブスク代

・旅行

・家電の買い替え費

・冠婚葬祭費

・予備費

これらの費用を年間で約35万円でみているので、ひと月あたり3万円の計算になります。

全て合計すると、ひと月の生活費は家賃含めて12〜14万円くらい。

低収入ではありますが、支出を抑えて入金力の低さをカバーしている感じです。

旅行だったり、趣味の宝塚観劇などを控えればもっと生活費を抑えられるんでしょうけども。

それも制限してしまうとストレスになってしまうので、緩やかな倹約生活を心がけています。

生活費の見直しのポイントは、固定費から見直しをするのがおすすめです。

理由3:投資で資産を増やしているから

FIREのため、そしてその先の老後を見据えて、毎月約月7万円を積み立てています。

FIREのため、そしてその先の老後を見据えて、毎月約月7万円を積み立てています。

最終的には15万くらいまで積み立て金額を増額できると良いなぁと考えていますが、現状ではこれが限界です。

預貯金のみの積み立てだと、入金力の低い私では資産が増えていきませんので、利回り年数%は見込める投資信託などを購入しています。

積み立て先は、

・投資信託(iDeCo、つみたてNISA分を含む)

・米国株ETF

・純金積立

これらを毎月自動で購入して、スポットで日本の個別株も買い増したりしています。

【楽天証券】<期間限定>最大20,700ポイントキャンペーン

預貯金は今現在積み立てておらず、むしろ減っていっています。

全資産のうち預貯金比率がかなり高かったので、投資商品への買い替えをしているような感じです。

本格的に投資を始めたのは2020年と時期的にも良かったせいか、評価損益はまずまずです。

現在保有している国内外個別株(ETF含む)と投資信託の評価額はこんな感じ。

※2022年8月時点

※2022年8月時点

iDeCoはこんな感じ。

※2022年8月時点

※2022年8月時点以前勤めていた会社で企業型確定拠出年金をやっていたので、元本の7割近くは会社からの拠出分になります。

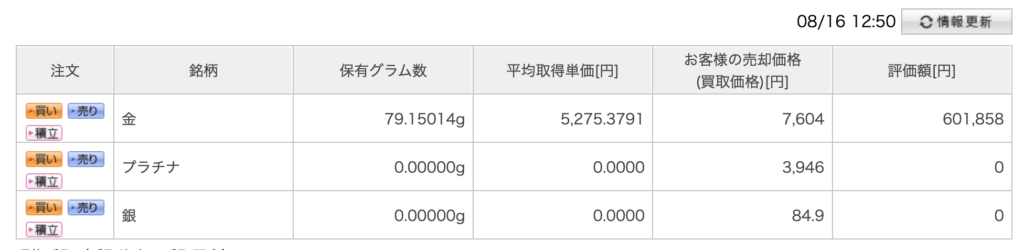

純金積立も6年前から5000円ずつ積み立ててます。

※2022年8月時点

※2022年8月時点投資しようかなと思っている人は、iDeCoやNISAなどの非課税制度を活用して始めてみることをおすすめします。

「非課税である」ということがどんなにありがたいことか。

投資を始めてみるとすごーくよく分かりますよ。

NISAかiDeCoかで迷われている人は、手続きが簡便なNISAの方がおすすめ。

iDeCoは申し込むときに勤務先の記入欄や印鑑が必要になったりするので、自分の記入・押印だけで完結しないんですよね。

NISAなら自己完結で申し込みできるし、必要な時に売却もできるので、iDeCoよりはハードルが低いかと思います。

NISAもiDeCoも純金積立も楽天証券でできます。

銀行の預金口座でお金を増やすのが昔の常識だったみたいですが、今度は証券口座で増やしていくのが今のこの時代の新常識です。

どうせ同じ金額を積み立てるのであれば、利回りの低い預金ではなく利回りの良い投資信託を選んだ方が、効率良く資産を増やしていけます。

理由4:副業をやっているから

パートの稼ぎで生活費はほぼまかなえているのですが、貯蓄へ回すお金までは捻出できていません。

貯蓄へ回すお金は副業収入に頼っています。

今現在やっている副業はYouTubeとこのブログ。

今のところ収益が毎月発生しているのはYouTubeのみです。

ルームメイトと共同運営しており、月に数万円の収益がありますが、はっきりいって伸び悩んでいます。

低い時では1万円くらいにしかならない月もあります。

なのでこのブログからも収益がバンバン出せると嬉しいのですが。

このブログ、実は開設から2年経とうしていますが鳴かず飛ばずです。

元々文章を書くのが苦手、説明も苦手、それゆえに筆も遅いのでまだ50記事すら書けていません。

おまけにグーグルアドセンス審査には12回も落ち続けて、先日ようやく合格することができました。

なので今までの累計収益は、方々からかき集めても300円ほどです。

ですが。

YouTubeだって最初は全く見られず登録者数も増えず、収益化なんて遥か先に思えていました。

今では登録者数3万人を超え、毎日収益が発生しています。

きっとこのブログも、いつかそんな日が来ると信じて続けるのみです。

とにかく、少ないながらも副収入がある、というのが貯蓄を増やしていける要因になっています。

それぞれの副収入が育っていけばいくほど、貯蓄額が増やせるわけです。

まとめ

非正規雇用で低収入な私でもFIREを目指せるということは、正規雇用で安定した月給をもらっているなら、もっと早いペースでFIREを達成できるはずです。

・フルリタイアではなく、サイドFIREを目指す

・基本生活費を低く抑える

・投資で運用しながらお金を増やす

・副業をやってみる

投資や副業のハードルが高いと感じる方は、まずは月々の支払いを見直してみて、無駄な支払いが無いかを振り返ってみてください。

FIREは興味があるけど、お金のことが全くわかりません!という方。

FP3級試験を受けてみてください。

難易度はそこまで高くないけど国家資格ですし、社会保険や税金、金融商品や税金の知識が身につきます。

今後の人生を送る上で必ず「勉強しておいて良かった」と思う時が来ます。

そして何度も来ます。

今まで取得した資格の中で、一番実用性の高い知識が身についた資格だったので、ぜひおすすめです。